Quan es ven una propietat, el venedor de l’immoble s’ha de fer càrrec de l’impost municipal de Plusvàlua i ha de tributar, en la seva declaració de la Renda (IRPF), els guanys obtinguts per aquesta venda.

En efecte, l’IRPF és un dels gravàmens que el propietari ha de pagar en concretar la seva venda, però ho ha de fer l’any següent a l’operació durant el període que Hisenda determina per fer la declaració de la Renda. Això significa que, si s’ha venut una propietat durant el 2022, aquesta venda s’ha de declarar en la declaració d’aquest any.

És important aclarir que l’impost s’ha de pagar en el cas d’haver aconseguit un benefici o guany econòmic per la venda immobiliària, és a dir, si la propietat s’ha venut per un preu superior al que es va pagar per adquirir-la. Per contra, si s’ha venut per un preu inferior, sí que s’ha de presentar la declaració però no s’ha d’afrontar el gravamen.

Dit això, com s’ha de portar a terme el càlcul de la declaració de l’IRPF en cas d’haver fet una venda immobiliària l’any 2022?

Això es calcula restant el valor d’adquisició de l’immoble al valor de transmissió d’aquest. Al resultat obtingut se li aplica el percentatge que correspon als diferents trams de l’IRPF.

Correspon a l’import real de la venda després de restar les despeses de transmissió, és a dir, l’impost de plusvàlua i les comissions que es paguen a l’agència immobiliària.

És l’import real de l’adquisició sumat al cost de les millores, despeses i tributs inherents a aquesta adquisició (notaria, registre, gestoria) i restat a les amortitzacions.

Si el venedor havia adquirit l’immoble abans del 31 de desembre de 1994, la part de guany generat abans del 20 de gener de 2006 es beneficia d’uns coeficients reductors que s’apliquen només a la part proporcionalment acumulada fins al 19 de gener de 2006. La part de guany generat des del 20 de gener de 2006 fins a la data de transmissió no té reducció.

Aquests guanys patrimonials estan exempts en un 50%. No obstant, aquesta exempció no s’aplica en el cas de persones físiques, quan l’immoble s’ha transmès al cònjuge o a qualsevol persona unida al contribuent per parentiu fins al segon grau.

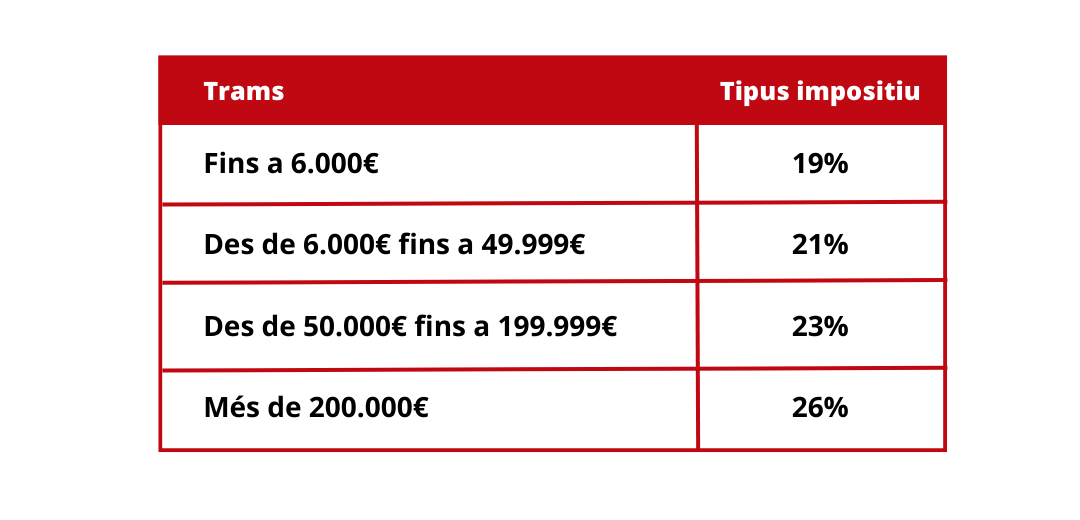

Un cop s’ha restat el valor d’adquisició al valor de transmissió, es pot aplicar el percentatge corresponent que figura en el quadre següent, segons el valor del guany patrimonial que s’hagi obtingut.

Trams d’IRPF:

Els Préstecs Emancipació de la Generalitat de Catalunya són una gran oportunitat per comprar el teu primer pis a Catalunya. La Generalitat de Catalunya ha llançat una nova línia de préstecs per a joves que permetrà finançar fins el 20% del preu de l’entrada del primer habitatge, amb un màxim de 50.000€, sense interessos i […]

...

Amb l’objectiu de facilitar l’accés i la permanència en un habitatge de lloguer o de cessió d’ús (acord pel qual una persona permet a una altra utilitzar un habitatge a canvi d’una compensació econòmica) s’ha establert una convocatòria per demanar ajudes per poder pagar l’arrendament d’un habitatge o d’una habitació. Aquestes subvencions van adreçades a […]

...

Conscients que els costos i el procés d’arrendament s’han complicat com a conseqüència de les noves obligacions provinents de les regulacions de contenció de renda, des de la Cambra de la Propietat de Girona volem facilitar al màxim la gestió dels arrendaments. Per aquest motiu, tots aquells propietaris que s’incorporin al servei d’administració de finques […]

...

S’ha limitat la reducció del 90% a l’IRPF per als propietaris que lloguin habitatges situats en àrees tensionades. Aquesta rebaixa fiscal només s’aplica si el nou contracte de lloguer estableix un preu almenys un 5 % inferior al del contracte anterior. Això significa que, cada vegada que es canviï d’arrendatari, fins i tot si el llogater […]

...